Тема 12. Денежно-кредитная политика

Одним из важных факторов, который оказывает воздействие на состояние всей экономики, является предложение денег.

Деньги – это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров.

Существуют две концепции происхождения денег:

– Рационалистическая концепция – происхождение денег – это итог соглашения между людьми, убедившимися в том, что для товарообмена необходимы специальные инструменты.

– Эволюционная концепция – деньги появились в результате эволюционного процесса, который помимо воли людей привел к тому, что некоторые товары выделились из общей товарной массы и заняли особое место в товарообороте, играя роль всеобщего эквивалента.

Вся история возникновения денег служит обоснованием эволюционной концепции. Современная же практика подтверждает рационалистическую концепцию денег.

Постепенно роль всеобщего эквивалента закрепилась за золотом, чему способствовали его свойства:

– делимость – способность делиться на части;

– узнаваемость – легко узнаваемы, тяжелы в подделке;

– портативность – малы, легки, удобны;

– износостойкость – имеют продолжительность жизни;

– стабильность – более или менее одинаковая стоимость денег сегодня и завтра;

– однородность – равные количества денег имеют равную стоимость.

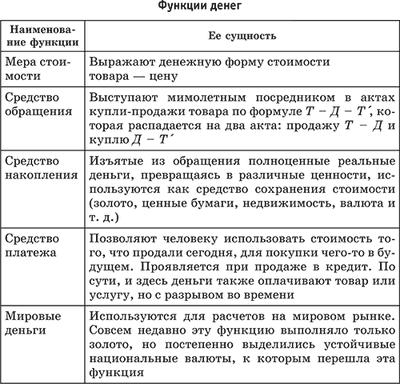

Сущность денег раскрывается через их функции.

Современные западные экономисты, как правило, выделяют три функции денег: меру стоимости, средство обращения и средство накопления. По их мнению, функции средства обращения и средства платежа – одно и то же. Мировые деньги не выделяются в отдельную функцию, так как на мировом рынке деньги могут выполнять любую функцию.

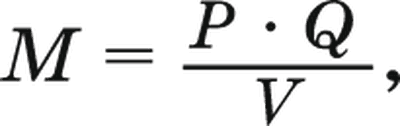

На основе функций денег сформулирован закон денежного обращения, устанавливающий зависимость количества денег в обращении от суммы цен товаров, проданных за наличные и в кредит, взаимополагающихся платежей и скорости обращения денег. Сегодня это количество определяется по формуле:

где М – находящаяся в обращении денежная масса (количество денег); Р – средний уровень цен; Q– реальный объем валового национального продукта (ВНП); V– средняя скорость обращения одной денежной единицы.

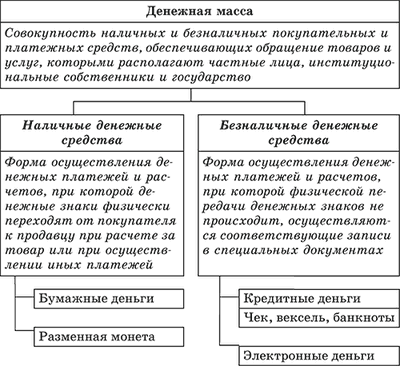

Бумажные деньги – это денежные знаки, не имеющие стоимости и заменяющие полноценные золотые деньги в функции средства обращения.

Монета – это слиток металла особой формы и пробы.

Кредитные деньги – это долговые обязательства, появление которых связано с развитием кредитных отношений.

Чек – письменное распоряжение лица, имеющего текущий счет, о выплате банком денежной суммы или ее перечислении на другой счет.

Вексель – письменное долговое обязательство, в котором указана величина денежной суммы и сроки ее уплаты должником. Он находится в обороте в качестве денег.

Банкноты – банковские билеты – денежные знаки, выпускаемые в обращение центральными эмиссионными банками. От бумажных денег банкноты отличаются тем, что имеют двойное обеспечение – кредитное (коммерческим векселем) и металлическое (золотым запасом банка); выпускаются не государством, а центральным эмиссионным банком; выполняют функцию средства платежа.

Происходит замена банкнот, векселей, чеков кредитными карточками, которые осуществляют функцию денег как средства платежа.

Электронные деньги – это система безналичных расчетов, производимых посредством использования электронной техники, охватывающая банки, предприятия розничной торговли, бытовых услуг и т. д. Появились смарт-карточки, которые представляют собой электронную чековую книжку.

С возникновением и распространением бумажных, кредитных и электронных денег все более остро встает проблема инфляции.

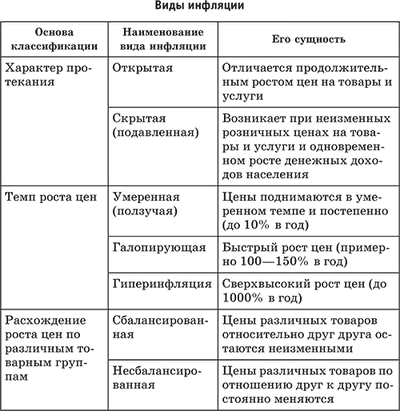

Инфляция (от лат. inflatio – вздутие) – обесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества.

Основные источники инфляции: повышение номинальной заработной платы, например, под давлением профсоюзов, когда ее увеличение не обусловлено повышением производительности труда; увеличение цен на сырье и энергию вследствие чего нарушается механизм предложения; увеличение налогов.

Различают два типа инфляции.

Инфляция спроса – равновесие спроса и предложения нарушается со стороны спроса. Возникает при полной занятости, когда растет объем заработной платы, появляется избыточный совокупный спрос, который толкает цены вверх.

Инфляция предложения (издержек) – увеличение издержек производства (вследствие роста заработной платы и за счет роста цен на сырье и энергию) вызывает рост цен на товары и услуги. Инфляция ведет к замедлению экономического роста. Нулевые темпы развития экономики свидетельствуют о стагнации (от лат. stagnum – стоячая вода). Если застой сопровождается инфляцией, такое состояние экономики называют стагфляцией.

В реальности сложно разделить два типа инфляции, но если во втором случае заложен механизм самоизлечения, поскольку снижение предложения ведет к сокращению производства и занятости, т. е. к спаду и дальнейшему сокращению расходов и постепенному выползанию из кризиса, то в случае с инфляцией спроса необходимо вмешательство государства.

Последствия инфляции

• Для сферы производства:

– снижение занятости, расстройство всей системы регулирования экономики;

– обесценение всего фонда накопления;

– обесценение кредитов;

– стимулирование с помощью высоких процентных ставок не производства, а спекуляции.

• При распределении доходов:

– перераспределение доходов за счет увеличения доходов тех, кто выплачивает задолженности по фиксированным процентам, и снижения доходов их кредиторов (правительства, накопившие значительный государственный долг, нередко проводят политику кратковременного стимулирования инфляции, которая способствует обесценению задолженности);

– отрицательное воздействие на население с фиксированными доходами, которые обесцениваются;

– обесценение доходов населения, что приводит к сокращению текущего потребления;

– определение реального дохода уже не по количеству денег, которые человек получает в качестве дохода, а по количеству товаров и услуг, которые он может купить;

– снижение покупательной способности денежной единицы.

• Для экономических отношений:

– владельцы предприятий не знают, какую цену ставить на свою продукцию;

– потребители не знают, какая цена является оправданной и какую продукцию выгоднее покупать в первую очередь;

– поставщики сырья предпочитают получать реальные товары, а не быстро обесценивающиеся деньги, начинает процветать бартер;

– кредиторы избегают давать в долг.

• Для денежной массы:

– деньги теряют свою ценность и перестают выполнять функции меры стоимости и средства обращения, что ведет к финансовому краху.

Между тем, умеренная инфляция полезна для экономики, так как рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования.

В экономической политике, направленной против инфляции, различают два подхода: один предусматривает приспособление к инфляции, другой – ее ликвидацию антиинфляционными мерами.

Экономическая политика, направленная против инфляции, включает адаптационные меры (приспособление к инфляции) – индексация доходов, контроль за уровнем цен и ликвидационные (антиинфляционные) меры – активное снижение инфляции посредством экономического спада и роста безработицы.

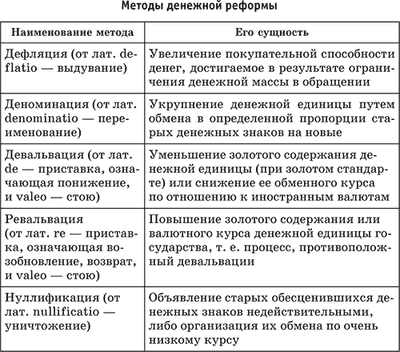

Если указанные меры не помогают, то тогда государство будет вынуждено проводить денежную реформу.

Денежная реформа – это полное или частичное изменение денежной системы страны. Данные изменения могут осуществляться государством несколькими методами.

Основными субъектами экономических отношений на денежном рынке являются банки.

Банк (от ит. banco – скамья) – это финансовая организация, сосредоточившая временно свободные денежные средства предприятий и граждан с целью последующего их предоставления в долг или в кредит за определенную плату.

Функции банка

– Прием и хранение депозитов (денег или ценных бумаг, вносимых в банк) вкладчиков.

– Выдача средств со счетов и выполнение расчетов между клиентами.

– Размещение собранных денежных средств путем выдачи ссуд или предоставления кредитов.

– Покупка и продажа ценных бумаг, валюты.

– Регулирование денежного обращения в стране, включая выпуск (эмиссию) новых денег (функция только Центрального банка).

Банковская система включает:

• Центральный государственный банк – проводит государственную политику в области эмиссии, кредита, денежного обращения.

• Инвестиционные банки – специализируются на финансировании и долгосрочном кредитовании, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги.

• Ипотечные банки – предоставляют ссуды под имущественный залог, чаще всего под недвижимое имущество.

• Коммерческие банки – выполняют финансово-кредитные операции на коммерческих началах.

• Сберегательные банки – привлекают и хранят свободные денежные средства, денежные сбережения населения, выплачивая вкладчикам фиксированный процент, возрастающий с увеличением срока хранения.

• Инновационные банки – кредитуют инновации, т. е. обеспечивают освоение нововведений, внедрение научно-технических достижений.

В современном мире самой распространенной формой банковского предпринимательства является коммерческий банк.

Коммерческие банки делятся на следующие виды:

– по форме собственности: государственные, муниципальные, частные, акционерные, смешанные.

– по территориальному признаку: местные, региональные, национальные, международные.

Банковские операции делятся на активные операции (прежде всего предоставление кредитов), пассивные операции (связаны с мобилизацией денежных доходов и сбережений и их аккумуляцией) и банковские услуги (осуществление наличных и безналичных платежей, выпуск и хранение ценных бумаг, трастовые (доверительные) операции и др.).

Доход банка образуется как разница между процентом займа и процентом вклада. К этому доходу может прибавляться прибыль от инвестиций, биржевых операций, а также комиссионные вознаграждения.

В современных условиях банки являются основой кредитных отношений.

Логика производства такова, что деньги постоянно должны находиться в обороте. При этом у одних фирм в какой-то момент денежные средства временно высвобождаются, а в это же время другие фирмы испытывают потребность в деньгах, которых не имеют. Это противоречие разрешается с помощью кредита.

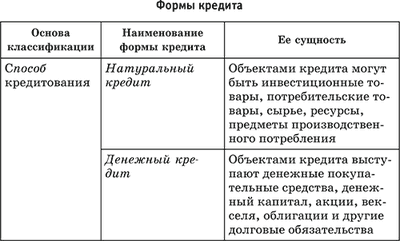

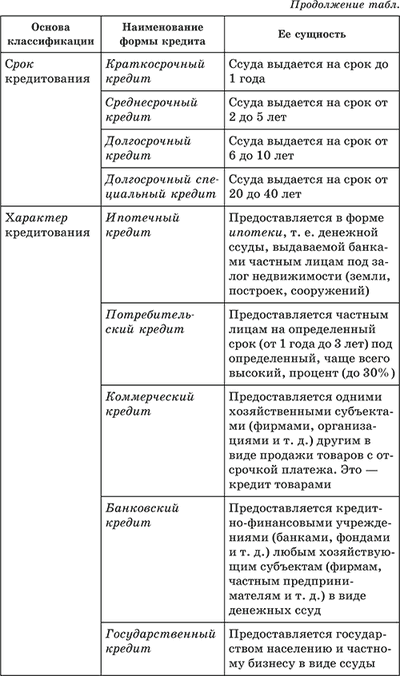

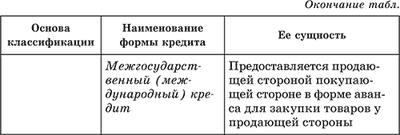

Кредит (лат. credit – он верит) – это ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование кредитом.

Кредит выполняет следующие функции:

1) при помощи кредита происходит перераспределение денежных средств между фирмами, районами и отраслями. Это позволяет продуктивно использовать временно свободные денежные средства.

2) кредит дает возможность заменить в обращении действительные деньги кредитными деньгами (банкнотами) и кредитными операциями (безналичными расчетами), что ведет к сокращению издержек обращения.

Принципы кредитования

– Срочность – банк предоставляет заемщику деньги на определенный срок.

– Платность – банк предоставляет деньги во временное пользование только за плату (процент по кредиту).

– Возвратность – банк проводит работу по оценке кредитоспособности заемщика, т. е. возможности вовремя вернуть долг.

– Гарантированность – банк, оценивая кредитоспособность заемщика, требует у него залог.

В зависимости от способа кредитования, а также пространственно-временных характеристик процесса кредитования кредит классифицируют по разнообразным формам.

Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа.

Движение денег в экономике осуществляется в трех формах:

1) обращение денег в качестве платежных и расчетных средств. Это денежные потоки, обслуживающие различные сделки;

2) движение в качестве заемных средств или кредита осуществляется благодаря специально организованной структуре, получившей название «банковская система»;

3) движение денег и ценных бумаг на финансовом рынке.

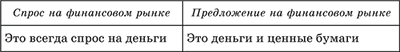

Финансовый рынок – это обычный рынок, на котором закон спроса и предложения определяет цену финансовым активам.

Особенность финансового рынка заключается в том, что ценой денег является ставка процента. Она зависит от спроса на деньги и предложения на финансовом рынке. Если предложения денег не хватает для покрытия спроса, за деньги продают ценные бумаги.

В действительности ставка процента зависит не только от спроса и предложения на денежном рынке. Изменение ставки процента связано с риском; на ставку процента влияют сроки инвестиций, размер ссужаемых денег, налогообложение, политика государства.

Финансовый рынок представляет собой синтез двух рынков: рынка банковских ссудных ресурсов – это сложившаяся в стране банковская система и рынка ценных бумаг(фондовый рынок) – это рынок, где осуществляется выпуск (эмиссия) и купля-продажа ценных бумаг.

Ценная бумага – это документ, составленный по установленной форме и при наличии обязательных реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

На фондовом рынке продаются акции, облигации и производные от них ценные бумаги (контракты, фьючерсы (от англ. futures – срочные контракты) и др.).

Акция (лат. actio – распоряжение) – ценная бумага, свидетельствующая о праве на долю собственности в капитале компании и получении дохода.

Облигация (лат. obligatio – обязательство) – ценная бумага, выражающая долговые обязательства.

Обычно операции с ценными бумагами проводятся на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи

– Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

– Осуществление купли-продажи акций, облигаций акционерных компаний, облигаций государственных займов и других ценных бумаг.

– Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

– Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

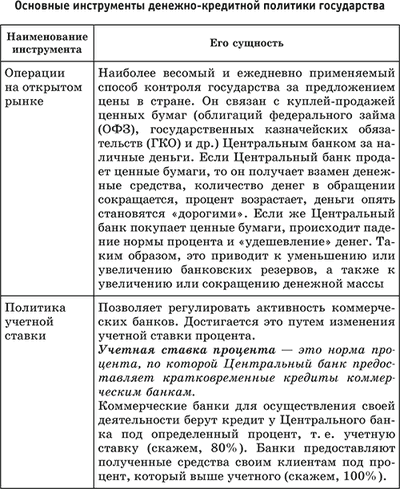

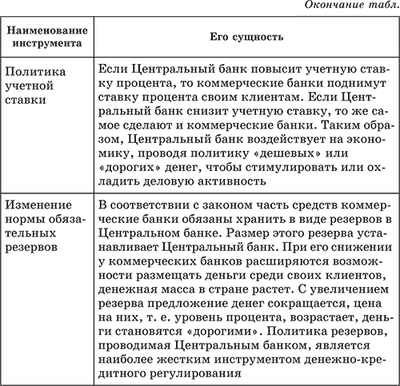

Денежно-кредитная политика – это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса.

Денежно-кредитная политика служит одним из важнейших методов вмешательства государства в процесс воспроизводства.

Основная цель денежно-кредитной политики – стремление обеспечить устойчивые темпы роста национального производства, стабильные цены, высокий уровень занятости, сбалансированный бюджет государства.

Объект денежно-кредитной политики – соотношение спроса и предложения на денежном рынке.

Основной институт, реализующий денежно-кредитную политику, – Центральный банк.

Функции Центрального банка

– Является эмиссионным центром страны (только он имеет право выпускать в обращение деньги, банкноты).

– Регулирует экономику посредством проведения денежно-кредитной политики.

– Является банкиром правительства (он отдает всю прибыль, превышающую определенные нормы, казначейству и выступает посредником во всех платежах, поэтому занимает главное положение в банковской системе страны).

– Сосредоточивает у себя минимальные резервы коммерческих банков, что дает ему возможность контролировать их деятельность.

Для нормального функционирования экономики важно, чтобы денежно-кредитная система была стабильна.

Меры по стабилизации денежно-кредитной системы: совершенствование банковского законодательства; приведение в соответствие уровня минимальных банковских резервов и уровня ставки; развитие новых форм денежно-кредитных услуг и регулирование емкости кредитного рынка.

Образец задания

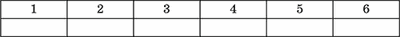

B6. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

«На фондовой ____________(1) обращаются две категории ценных бумаг: акции и ____________(2). Акция – ценная бумага, выпускаемая акционерным обществом без установленного срока обращения, удостоверяющая внесение ее владельцем доли в акционерный ____________(3) общества и позволяющая получать ____________(4) из прибыли общества. Цена, по которой продаются и покупаются акции, называется ____________(5) акции. Существенное влияние на него оказывает соотношение ____________(6) и предложения акций на рынке».

Слова в списке даны в именительном падеже, единственном числе. Выбирайте последовательно одно слово за другим, мысленно заполняя словами каждый пропуск. Обратите внимание на то, что в списке слов больше, чем вам потребуется для заполнения пропусков.

А) потребитель

Б) курс

В) сертификат

Г) дивиденд

Д) спрос

Е) чек

Ж) капитал

3) облигация

И) биржа

В данной ниже таблице указаны номера пропусков. Запишите под каждым номером букву, соответствующую выбранному вами слову. Получившуюся последовательность букв перенесите в бланк ответов.

Ответ: ИЗЖГБД.

Добавить комментарий